La hausse des prix signés des appartements anciens a ralenti durant tout le 2nd semestre 2021. Mais depuis le début de l’année, l’augmentation retrouve de la vigueur : et en février, le rythme a été de + 0.5 % au cours des 3 derniers mois, en glissement trimestriel.

Poursuite de la hausse des prix dans l’ancien

La hausse des prix signés des appartements anciens a ralenti durant tout le 2nd semestre 2021. Mais depuis le début de l’année, l’augmentation retrouve de la vigueur : et en février, le rythme a été de + 0.5 % au cours des 3 derniers mois, en glissement trimestriel. Jusqu’en décembre 2021, le ralentissement s’était surtout observé dans les grandes villes. Alors que la progression un peu plus forte constatée récemment se retrouve dans la plupart des villes, quelle que soit leur taille.

En outre, pour le 7ème mois consécutif, la courbe des prix signés des maisons se redresse. En février 2022, les prix ont ainsi progressé de 3.0 % au cours des 3 derniers mois, en glissement trimestriel. Et rien, dans les évolutions récentes, n’annonce un fléchissement du rythme de cette hausse : les offres des vendeurs se font de plus en plus ambitieuses (+ 3.6 % au cours des 3 derniers mois), ne laissant guère se profiler une accalmie rapide sur le front des prix.

Renforcement de l’augmentation des prix dans le neuf

Jusqu’en décembre 2021, le marché du neuf avait mieux résisté que celui de l’ancien au resserrement de l’accès au crédit, bénéficiant des dispositions spécifiques de l’ACPR. Mais depuis le début de l’année, la demande se replie nettement : les incertitudes qui paralysent la demande et ses inquiétudes sur le pouvoir d’achat se conjuguent avec les conséquences de la crise sanitaire sur l’activité des entreprises (raréfaction et hausse du coût des matériaux de construction).

Néanmoins la demande se transforme, avec la progression de la place des acheteurs plutôt aisés. Ainsi, la courbe des prix des maisons neuves qui s’était inversée durant l’été 2021 affiche maintenant des augmentations de 4.5 % au cours des 3 derniers mois. Et après avoir hésité durant le 2nd semestre 2021, l’augmentation des prix des appartements neufs s’est renforcée depuis le début de l’année 2022 : comme en janvier, les prix s’accroissent de 2.0 % sur 3 mois en février.

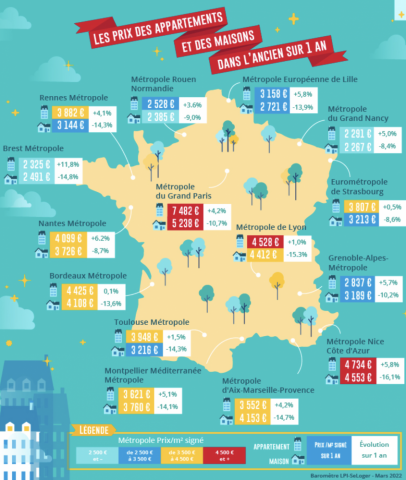

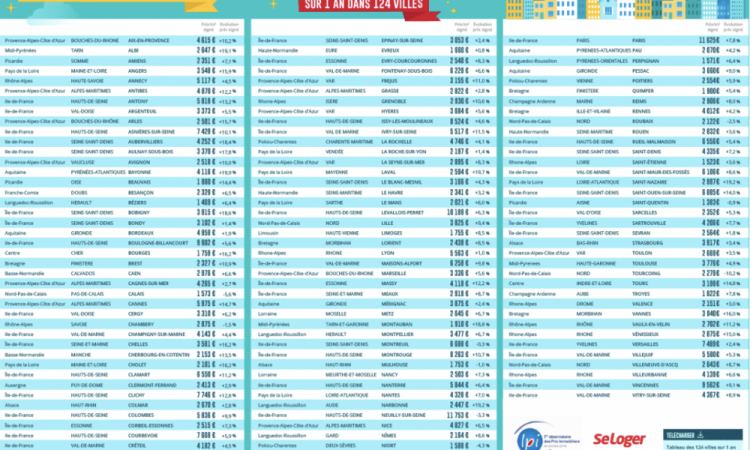

Hausse des prix dans 93 % des grandes villes

Au-delà de l’affaiblissement saisonnier de la hausse des prix qui se constate dans quelques grandes villes et qui, en général, se termine avec l’arrivée du printemps, les prix des appartements anciens n’ont que très rarement baissé sur un an, dans les villes de plus de 50 000 habitants. Ainsi, en février 2022, l’augmentation se poursuit dans 93 % des grandes villes : cela était le cas dans 92 % des villes en 2021 (88 % en 2020). Et l’augmentation est de plus de 10 % dans 30 % des grandes villes.

Mais la hausse des prix est souvent moins rapide que par le passé, et pas seulement dans les villes réputées les plus chères. Ainsi, parmi les villes à moins de 2 500 €/m², le rythme de l’augmentation a nettement décroché depuis la fin de l’été 2021 à Calais, Mulhouse, Pau, Tourcoing et Valence : à Calais, Mulhouse et Tourcoing, les prix diminuent maintenant. En revanche, la hausse des prix se renforce à Beauvais, Cholet, Montauban et Narbonne : elle y est d’ailleurs de plus de 14 % sur un an.

Dans les villes de plus de 6 000 €/m², toutes franciliennes, le ralentissement de la hausse est moins fréquent qu’ailleurs. Il se constate néanmoins depuis l’automne dernier à Courbevoie, Levallois-Perret, Maisons-Alfort et Paris. Et les prix décrochent à Montreuil, alors que la ville tutoyait des augmentations à 2 chiffres jusqu’à l’été dernier : payant maintenant les conséquences de prix devenus « parisiens », dans un contexte de rationnement de l’accès au crédit. Ils diminuent depuis l’été 2021 comme à Neuilly sur Seine qui reste cependant la ville la plus chère de France. Néanmoins, la hausse des prix se consolide à des rythmes souvent élevés (et souvent à deux chiffres) dans la plupart des autres villes : comme à Asnières, Boulogne-Billancourt, Clamart, Courbevoie …

Nouvelle dégradation du marché en février

Habituellement en février, le marché de l’ancien retrouve de la vigueur, avec un nombre de compromis signés en augmentation de 11.7 % sur un mois en février 2022. Il rebondit à l’approche du printemps, pour culminer en mars à son maximum de l’année. Compte tenu des délais de signatures des actes définitifs, il annonce la vague des emménagements qui se constatera jusqu’au début de l’été.

Mais cette année, la demande reste hésitante. La montée des incertitudes qui a accompagné la montée de l’inflation, les inquiétudes sur le pouvoir d’achat et les hésitations fréquentes à l’approche des grandes échéances électorales ont pesé sur le marché, bien avant le déclenchement de la guerre en Ukraine. Déjà en janvier les ventes avaient reculé de 5.7 % sur un mois. En février, elles baissent de 9.0 % pour s’établir à près de 22 % sous leur moyenne de longue période.

Le rationnement de l’accès au crédit mis en place par la Banque de France contrarie en effet la réalisation des projets d’achat d’une partie de la demande, comme la diminution du nombre de prêts à l’ancien octroyés en atteste. Les achats des particuliers sont devenus moins faciles à financer : non pas en raison de la hausse des prix de l’ancien, mais parce que les apports personnels exigés par les banques sont à des niveaux tels qu’une large partie de la demande potentielle est maintenant exclue du marché.

Et au final, le nombre des logements anciens acquis par des particuliers au cours des 3 derniers mois est en recul de 13.4 %, en glissement annuel.

Des marges revenues au plus haut

Sur un marché confronté à une demande pleine d’hésitations et contrariée par les difficultés d’accès au crédit, l’augmentation des marges de négociation se poursuit. En février 2022, elles s’établissent à 5.6 % pour l’ensemble du marché, en progression de 54 % depuis l’été dernier et à 20 % au-dessus de leur moyenne de longue période. Elles sont maintenant revenues à leur niveau de la fin de l’année 2014, juste avant que le marché ne se redresse après deux années de dépression. Habituellement, une telle situation aurait pu bénéficier aux acheteurs, en renforçant leurs capacités de négociation. Mais le resserrement de l’accès au crédit empêche une grande partie de la demande d’en tirer avantage.

Dans beaucoup de régions, les marges sont maintenant de l’ordre de 7 %, comme en Auvergne, Bourgogne, Champagne-Ardenne, Franche Comté ou dans le Limousin, voire dans le Centre. Donc, dans des régions où la demande est nettement pénalisée par le rationnement du crédit, alors que leurs perspectives de développement économique restent dégradées par des déséquilibres alimentés par des politiques publiques privilégiant le renforcement des espaces métropolitains.

En revanche, les marges restent au plus bas, autour de 5 %, en Alsace, Haute Normandie, Ile de France ou PACA, lorsque la pression de la demande est forte face à une offre qui continue à se raréfier.

Des évolutions différentes selon les régions

France entière, les achats de logements anciens réalisés par des particuliers ont reculé de 13.4 % au cours des 3 derniers mois, en glissement annuel. Le resserrement de l’accès au crédit et la montée des inquiétudes parmi les candidats à une acquisition immobilière sont venus à bout du dynamisme du marché, pratiquement partout sur le territoire. Néanmoins, dans certaines régions l’activité a encore résisté.

Les ventes ont ainsi progressé de l’ordre de 10 % en Midi-Pyrénées, la demande ayant moins souffert du resserrement du crédit qu’ailleurs. Et elles ont légèrement cru en Languedoc-Roussillon, dans le Limousin et en PACA : donc, dans des régions fort différentes, tant par la taille des marchés que par les niveaux des prix pratiqués.

Ailleurs, les achats ont nettement baissé au cours des derniers mois. Le recul est ainsi d’au moins 15 %, dans 4 d’entre elles : en Basse Normandie, Bretagne, Franche Comté et Ile de France. Sauf en Basse Normandie, la demande avait fortement rebondi durant le 1er semestre 2021. Et la baisse d’activité n’est pas liée aux niveaux des prix : l’amplitude des prix au m² étant de 1 à près de 3.5 entre la Franche Comté et l’Ile de France.

Peu de bouleversements dans les espaces métropolitains

En dépit des transformations des marchés et de la demande constatées depuis le 1er confinement, les prix restent plus élevés dans la ville-centre que sur le reste de la métropole. La surcote de la ville-centre est la plus forte pour Paris (35 % pour les appartements et 45 % pour les maisons), dans le contexte d’une pénurie toujours plus forte sur le territoire de cette métropole. Puis viennent Bordeaux, Lyon, Nantes, Rouen et Strasbourg, voire Rennes et Toulouse (20 % pour les maisons et 15 % en moyenne pour les appartements), illustrant toujours l’attractivité de l’espace central : même si le déplacement de la demande disposant des capacités financières de ses choix vers les secteurs périphériques, à la recherche d’une maison, a pesé depuis un an sur le niveau de la décote des appartements. D’autant que cette demande qui bute maintenant sur le resserrement de l’accès au crédit a dû revoir une partie de ses ambitions. Alors qu’avec une décote de l’ordre de 8 % en moyenne, Grenoble et Nancy présentent un espace métropolitain en apparence plus homogène, mais pour des niveaux de prix qui dénotent maintenant une moindre attractivité des territoires.

En revanche, la ville-centre n’est guère plus chère que le reste de la métropole à Brest ou à Marseille (voire à Montpellier pour les seuls appartements) : alors que les financements bancaires espérés sont plus difficiles à obtenir, la demande qui y exprime ses préférences pour un habitat en maison individuelle (versus l’habitat collectif) s’éloigne de la ville-centre, sur des territoires où le déséquilibre entre l’offre et la demande ne fait que se renforcer depuis plusieurs années.

https://www.journaldelagence.com/1208187-barometre-lpi-seloger-mars-2022...